К финансовым отношениям предприятий, возникающим в процессе финансово-хозяйственной деятельности, можно отнести отношения:

- с другими предприятиями и организациями но поставкам сырья, материалов, комплектующих изделий, реализации продукции, оказанию услуг и др.;

- банковской системой по расчетам за банковские услуги при получении и погашении кредитов, покупке и продаже валюты и др.;

- страховыми компаниями и организациями по страхованию коммерческих и финансовых рисков;

- товарными, сырьевыми и фондовыми биржами по операциям с производственными и финансовыми активами;

- инвестиционными институтами (фондами, компаниями);

- филиалами и дочерними предприятиями;

- персоналом предприятия по выплате заработной платы, дивидендов и др.;

- акционерами (не членами трудового коллектива);

- налоговой службой по уплате налогов и других платежей;

- аудиторскими фирмами и другими хозяйствующими субъектами. Финансовые отношения коммерческих предприятий строятся на определенных принципах, связанных с основами хозяйственной деятельности.

- 1. Принцип хозяйственной самостоятельности проявляется в том, что предприятие самостоятельно определяет свои расходы, источники финансирования, направления вложений денежных средств с целью получения прибыли. Однако государство регламентирует отдельные стороны деятельности организаций и предприятий, устанавливая налоги, нормы амортизации и т.д.

- 2. Принцип самофинансирования означает полную окупаемость затрат на производство и реализацию продукции, инвестирование в развитие производства за счет собственных денежных средств, банковских и коммерческих кредитов.

- 3. Принцип материальной заинтересованности диктуется основной целью предпринимательской деятельности - получением прибыли. Заинтересованность в результатах хозяйственной деятельности присуща коллективам предприятий и организаций, отдельным работникам и государству в целом. Реализация этого принципа обеспечивается достойной оплатой труда, оптимальной налоговой политикой государства, соблюдением экономически обоснованных пропорций в распределении чистой прибыли на потребление и накопление.

- 4. Принцип материальной ответственности означает наличие определенной системы ответственности за результаты финансово-хозяйственной деятельности. Финансовые методы реализации этого принципа различны для отдельных хозяйствующих субъектов, их руководителей и работников. В основном используются пени, штрафы, неустойки, взимаемые за нарушение договорных обязательств, налогового законодательства и т.д.

- 5. Принцип обеспечения финансовых резервов связан с необходимостью формирования финансовых резервов и других аналогичных фондов. Его соблюдение ведет к минимизации рисков, связанных с предпринимательской деятельностью.

Все принципы организации финансов хозяйствующих субъектов находятся в развитии и для их реализации в каждой конкретной экономической ситуации применяются свои формы и методы, соответствующие уровню развития производительных сил и производственных отношений.

Влияние организационно-правовых форм и отраслевых особенностей на финансы предприятий

Различают два основных фактора, влияющих на финансы предприятий:

- организационно-правовую форму;

- отраслевые технико-экономические особенности.

В странах с рыночной экономикой существуют три формы организации предпринимательства: единоличное хозяйство, партнерство, корпорация.

Единоличное хозяйство - такая форма организации предпринимательства, при которой один собственник принимает единоличные решения и несет личную ответственность за все дела. Преимуществом единоличного хозяйства является полный контроль за ведением дел со стороны хозяина - собственника капитала, а недостатком - незначительная, как правило, величина капитала, а также то, что собственнику приходиться нести личную ответственность за убытки, потери, долги. Единоличные хозяйства встречаются в сельском хозяйстве, в отдельных отраслях сферы услуг и др.

Партнерство - форма организации предпринимательства, когда два и более предпринимателя принимают решения сообща и несут личную ответственность за все дела.

Партнерство помогает преодолеть первый недостаток, присущий единоличному хозяйству, но не второй. Основной недостаток партнерства состоит в том, что каждый партнер несет неограниченную ответственность по долгам предприятия. Если в партнерстве доля одного партнера А составляет 10%, другого партнера В - 90%, то в случае неудачи партнерства предприниматель А заплатит 10% долга, а В - 90%. Но если В будет не в состоянии оплатить долг (в силу смерти, выезда в неизвестном направлении и др.), то его часть автоматически перейдет на А. Это обстоятельство очень сдерживает развитие партнерства. Партнерство в основном распространено в таких областях, как юриспруденция, медицина, брокерство.

Корпорация - форма организации предпринимательства на базе акционерной собственности, в которой предприниматель, как правило, отделен от собственника и собственности, а финансовая ответственность его ограничена.

Преимущество корпорации состоит в том, что она может привлечь значительный капитал путем продажи акций. Кроме того, собственники корпорации, акционеры не несут материальной ответственности по обязательствам фирмы, они могут потерять только стоимость своих акций в случае банкротства фирмы. Корпоративная форма доказала на практике свою рациональность там, где необходимы крупные капиталы, крупномасштабное производство, большая степень риска. В корпорации избирается совет директоров, который определяет основную политику и нанимает управляющих для проведения в жизнь этой политики. К недостаткам корпоративного предпринимательства относят отсутствие возможности у всех владельцев акций принимать участие в управлении корпорацией, осуществлять контроль за деятельностью фирм, ибо для реального контроля необходимо иметь контрольный пакет акций. Другим недостатком этой формы, но мнению западных экономистов, является "двойное" обложение налогом акционеров: корпорация платит налоги с прибыли, что уменьшает величину дивиденда, причитающегося акционеру; помимо того, он выплачивает еще и налог с дивиденда.

С января 1995 г. на территории Российской Федерации действует Гражданский кодекс РФ. которым установлена система организационно-правовых форм юридических лиц, систематизированы права, обязанности и ответственность граждан и юридических лиц - участников экономического оборота.

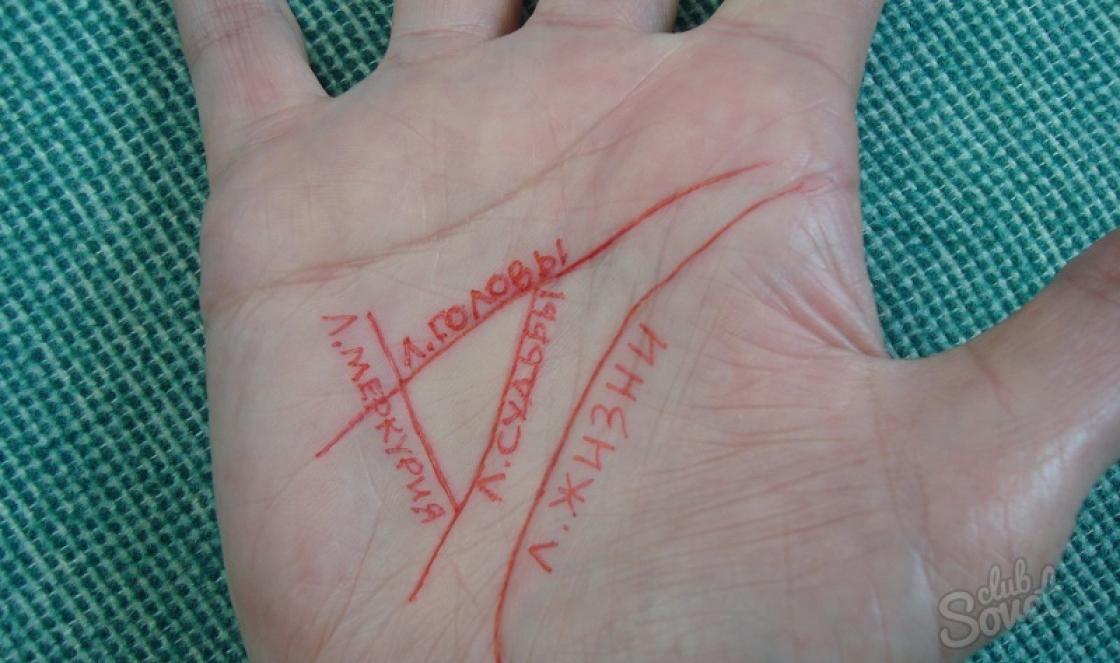

Виды хозяйствующих субъектов представлены на рис. 2.1.

Рис. 2.1.

От организационно-правовой формы предприятия зависят:

- порядок и источники формирования уставного капитала, его минимальный размер;

- источники финансовых ресурсов;

- методы управление финансами;

- способ распределения доходов (прибыли) и покрытия убытков;

- мера ответственности по обязательствам;

- количество участников организации.

Организация (предприятие) – это самостоятельно хозяйствующий субъект, обладающий правами юридического лица, производящий продукцию, товары, услуги, выполняющий работы, занимающийся различными видами экономической деятельности, целью которой является удовлетворение общественных потребностей, извлечение прибыли и увеличение собственного капитала.

В процессе предпринимательской деятельности у предприятий и организаций возникают хозяйственные связи со своими контрагентами: поставщиками и покупателями, партнерами по совместной деятельности, объединениями и ассоциациями, финансовой и кредитной системами, в результате которых возникают финансовые отношения, связанные с организацией производства и реализации продукции, выполнением работ, оказанием услуг, формированием финансовых ресурсов, осуществлением инвестиционной деятельности. Материальной основой финансовых отношений являются деньги. Однако необходимым условием их возникновения является реальное движение денежных средств, обусловленное взаимными расчетами между хозяйствующими субъектами, в процессе которых создаются и используются централизованные и децентрализованные фонды денежных средств.

Таким образом, финансы организаций представляют собой финансовые или денежные отношения, возникающие в процессе формирования собственного и заемного капитала, фондов денежных средств предприятия и их использования.

Финансовые отношения классифицируют следующим образом :

– отношения между учредителями в момент создания предприятия по поводу формирования уставного (складочного, акционерного) капитала, который является первоначальным источником формирования производственных фондов, приобретения нематериальных активов;

– отношения между предприятиями и организациями, которые связаны с производством и реализацией продукции, возникновением вновь созданной стоимости. К ним относятся финансовые отношения между поставщиком и покупателем сырья, материалов, готовой продукции, отношения со строительными организациями в период инвестиционной деятельности, с транспортными организациями при перевозке грузов, с предприятиями связи, таможней, иностранными фирмами и т.п. Эти отношения являются основными в хозяйственной деятельности, поскольку в сфере материального производства создаются валовой внутренний продукт и национальный доход. На них приходится наибольший объем платежей. От их эффективной организации во многом зависит финансовый результат коммерческой деятельности;

– отношения между предприятием и его подразделениями: филиалами, цехами, отделами, бригадами в процессе финансирования расходов, распределения и перераспределения прибыли, оборотных средств. Эта группа отношений влияет на организацию и ритмичность производства;

– отношения между предприятием и работниками предприятия при распределении и использовании доходов, выпуске и размещении акций, облигаций предприятия, выплате процентов по облигациям и дивидендов по акциям, взыскании штрафов и компенсаций за причиненный материальный ущерб, удержании налогов с физических лиц. Их организация влияет на эффективность использования трудовых ресурсов;

– отношения между предприятием и вышестоящей организацией, внутри финансово-промышленных групп, внутри холдинга, с союзами и ассоциациями, членом которых является предприятие. Эти отношения возникают при формировании, распределении и использовании централизованных целевых денежных фондов и резервов на финансирование целевых отраслевых программ, проведение маркетинговых исследований, научно-исследовательских работ, организацию выставок, оказание финансовой помощи на возвратной основе для осуществления инвестиционных проектов и пополнения оборотных средств, при реорганизации. Эта группа отношений, как правило, связана с внутриотраслевым перераспределением денежных средств и направлена на поддержку и развитие предприятий;

– отношения между предприятием и финансовой системой государства при уплате налогов и других обязательных платежей в бюджеты разных уровней, формировании внебюджетных фондов, предоставлении налоговых льгот, применении штрафных санкций, получении ассигнований из бюджета. От организации этой группы отношений зависит финансовое состояние предприятий и формирование доходной базы бюджетов разных уровней;

– отношения между предприятием и банковской системой в процессе хранения денег в коммерческих банках, при организации безналичных расчетов, получении и погашении кредитов, уплате процентов за кредит, покупке и продаже валюты, оказании других банковских услуг. От организации этих отношений также зависит финансовое состояние предприятий;

– отношения между предприятием и страховыми компаниями, возникающие при добровольном страховании имущества, отдельных категорий работников, коммерческих и предпринимательских рисков. Данная группа отношений позволяет покрыть убытки от чрезвычайных событий и обстоятельств путем получения страховых возмещений по договорам страхования;

– отношения между предприятием и инвестиционными структурами в ходе размещения инвестиций и т.д.

Каждая из перечисленных групп имеет свои особенности и сферу применения. Однако все они носят двусторонний характер и их материальную основу составляют денежные средства.

Следует отметить, что наиболее полно сущность финансов проявляется в их функциях. Финансы предприятий выполняют две основные функции: распределительную и контрольную.

С помощью распределительной функции происходит формирование первоначального капитала, образующегося за счет вкладов учредителей, распределение валового внутреннего продукта в стоимостном выражении, определение основных пропорций в процессе распределения доходов и финансовых ресурсов, обеспечивается оптимальное сочетание интересов отдельных товаропроизводителей, предприятий, организаций и государства в целом.

Основой контрольной функции является стоимостной учет затрат на производство и реализацию продукции, выполнение работ, оказание услуг, формирование доходов и денежных фондов предприятия и их использование. Размер получаемых предприятием доходов и эффективное и рациональное ведение хозяйства определяют возможности его дальнейшего развития. И наоборот, нарушение бесперебойного кругооборота средств, рост затрат на производство и реализацию продукции, выполнение работ, оказание услуг снижают доходы предприятия и соответственно возможности его дальнейшего развития, конкурентоспособность и финансовую устойчивость. В этом случае контрольная функция сигнализирует о недостаточном воздействии распределительных отношений на эффективность производства, о недостатках в управлении финансовыми ресурсами, организации производства. Игнорирование таких сигналов может привести к банкротству предприятий.

Организация финансов предприятия строится на определенных принципах :

а) принцип хозяйственной самостоятельности;

б) принцип самофинансирования;

в) принцип материальной ответственности;

г) принцип заинтересованности в результатах деятельности;

д) принцип обеспечения финнасовых резервов.

Принцип хозяйственной самостоятельности предполагает, что предприятие самостоятельно независимо от организационно-правовой формы хозяйствования определяет свою экономическую деятельность, направления вложений денежных средств с целью извлечения прибыли. Однако о полной самостоятельности говорить нельзя, поскольку государство регламентирует отдельные стороны деятельности предприятий, например взаимоотношения предприятий с бюджетами разных уровней, внебюджетными фондами, государство определяет амортизационную политику, устанавливает ставки налогов, пошлин, разрабатывает систему организации и ведения бухгалтерского и налогового учета на предприятии и др.

Принцип самофинансирования означает полную окупаемость затрат на производство и реализацию продукции, инвестирование в развитие производства за счет собственных средств и при необходимости банковских и коммерческих кредитов. Реализация этого принципа – одно из основных условий предпринимательской деятельности, обеспечивающее конкурентоспособность предприятия. К основным собственным источникам финансирования деятельности предприятий в РФ можно отнести собственный капитал, который включает элементы уставного, резервного капитала, а также капитализированной чистой прибыли. В настоящее время не все предприятия способны полностью реализовать этот принцип. Предприятия и организации ряда отраслей народного хозяйства, выпуская продукцию и оказывая услуги, по объективным причинам не могут обеспечить ее достаточную рентабельность. К ним относятся отдельные предприятия городского пассажирского транспорта, жилищно-коммунального хозяйства, сельского хозяйства, оборонной промышленности, добывающих отраслей. Такие предприятия получают ассигнования из бюджета.

Принцип материальной ответственности означает наличие определенной системы ответственности за ведение и результаты хозяйственной деятельности. При этом если предприятие нарушает договорные обязательства (сроки поставки продукции, качество продукции), расчетную дисциплину, допускает несвоевременный возврат кредитов, погашение векселей, нарушение налогового законодательства, то на него налагаются штрафные санкции (штрафы, пени, неустойки). Ответственность налагается не только на предприятие, но и на его работников. Так, к отдельным работникам предприятия руководитель может применять систему штрафов, лишение премий, увольнение с работы в случаях нарушения трудовой дисциплины, допущенного брака и др.

Принцип заинтересованности в результатах деятельности обусловлен основной целью предпринимательской деятельности – извлечением прибыли. При этом в прибыли заинтересованы не только учредители предприятия, его инвесторы, но и работники, так как от эффективной деятельности предприятия зависит уровень оплаты труда его работников (оклады, надбавки, премии, вознаграждения, материальная помощь и др.). Кроме того, в высоких финансовых результатах деятельности предприятий и организаций заинтересовано государство (бюджет) как сборщик налогов и обязательных платежей в бюджет и внебюджетные фонды.

Принцип обеспечения финансовых резервов обусловлен необходимостью формирования финансовых резервов, обеспечивающих предпринимательскую деятельность, которая сопряжена с риском. В финансовой отчетности предприятий и организаций резервы группируют следующим образом:

– резервы, образованные за счет чистой прибыли. Это резервы, образованные в соответствии с законодательством, и резервы, образованные в соответствии с учредительными документами. К этой группе резервов относится резервный капитал;

– оценочные резервы, которые формируются за счет финансовых результатов (представляют собой расходы, уменьшающие базу по налогу на прибыль). К этой группе относятся резервы по сомнительным долгам, резервы под обесценение финансовых вложений, резервы под снижение стоимости материальных ценностей;

– резервы предстоящих расходов, которые включаются в состав расходов по обычной деятельности (основной) и также списываются на финансовый результат (то есть уменьшают базу по налога на прибыль). К этой группе резервов относятся резервы предстоящих расходов на оплату отпусков работникам, на выплату ежемесячного вознаграждения за выслугу лет, по подготовительным работам в сезонных отраслях промышленности, на ремонт основных средств и др. Они обеспечивают возможность равномерного включения в себестоимость продукции (работ, услуг) в разные периоды времени расходов на проведение ремонта основных средств, оплату отпусков и др.

Вопросы для самоконтроля

1. Какие функции раскрывают специфику финансов организаций?

2. Каково содержание распределительной функции?

3. На что влияет организация отношений между предприятием и его структурными подразделениями в процессе деятельности?

4. Что предполагает реализация принципа самофинансирования в деятельности организаций?

5. Какие виды резервов могут создавать предприятия при реализации принципа обеспечения финансовых резервов?

Еще по теме 10. ФИНАНСОВЫЕ ОТНОШЕНИЯ ПРЕДПРИЯТИЙ И ПРИНЦИПЫ ИХ ОРГАНИЗАЦИИ Теоретический материал:

- Принципы организации финансов предприятий и задачи финансовых служб предприятий.

- 18. ПРИБЫЛЬ ПРЕДПРИЯТИЯ. ОЦЕНКА РЕНТАБЕЛЬНОСТИ И АНАЛИЗ БЕЗУБЫТОЧНОСТИ Теоретический материал

- 17. СОСТАВ ДОХОДОВ И КЛАССИФИКАЦИЯ РАСХОДОВ ПРЕДПРИЯТИЯ Теоретический материал

- 11. ФИНАНСЫ ПРЕДПРИЯТИЙ РАЗЛИЧНЫХ ОРГАНИЗАЦИОННО-ПРАВОВЫХ ФОРМ Теоретический материал

- 13. СОБСТВЕННЫЙ И ЗАЕМНЫЙ КАПИТАЛ ОРГАНИЗАЦИИ Теоретический материал

- ФИНАНСОВАЯ ПОЛИТИКА ГОСУДАРСТВА Теоретический материал

- 16. УПРАВЛЕНИЕ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ И ДЕНЕЖНЫМИ СРЕДСТВАМИ ПРЕДПРИЯТИЯ Теоретический материал

- 19. ФИНАНСОВОЕ ПЛАНИРОВАНИЕ. СОСТАВЛЕНИЕ БЮДЖЕТОВ Теоретический материал

- Финансовые отношения с другими предприятиями и организациями

- ФУНКЦИОНИРОВАНИЕ БИРЖ, ФИНАНСОВЫХ И ТОВАРНЫХ РЫНКОВ Теоретический материал

- . ОРГАНЫ УПРАВЛЕНИЯ ФИНАНСАМИ. ГОСУДАРСТВЕННЫЙ ФИНАНСОВЫЙ КОНТРОЛЬ Теоретический материал

- Понятие «организация».2. Основные элементы организации.Предприятие как система.Общие принципы организации предприятия.Оценка эффективности системы.Отраслевая организация промышленности Республики Беларусь.

- 14. ОСНОВНОЙ КАПИТАЛ ОРГАНИЗАЦИИ: КЛАССИФИКАЦИЯ ОБЪЕКТОВ ОСНОВНЫХ СРЕДСТВ, СПОСОБЫ НАЧИСЛЕНИЯ АМОРТИЗАЦИИ Теоретический материал

- § 1.4. Воздействие на финансовые отношения в области взаимного делегирования полномочий общеправовых принципов и принципов финансового (бюджетного) права

- 32.ПРИНЦИПЫ ОРГАНИЗАЦИИ ФИНАНСОВ КОММЕРЧЕСКИХ ОРГАНИЗАЦИЙ (ПРЕДПРИЯТИЙ)

- 15. ОБОРОТНЫЙ КАПИТАЛ ОРГАНИЗАЦИИ: СОСТАВ ОБОРОТНЫХ АКТИВОВ, НОРМИРУЕМЫЕ И НЕНОРМИРУЕМЫЕ ОБОРОТНЫЕ АКТИВЫ Теоретический материал

- Авторское право - Адвокатура - Административное право - Административный процесс - Антимонопольно-конкурентное право - Арбитражный (хозяйственный) процесс - Аудит - Банковская система - Банковское право - Бизнес - Бухгалтерский учет - Вещное право - Государственное право и управление - Гражданское право и процесс - Денежное обращение, финансы и кредит - Деньги -

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http :// www . allbest . ru /

План

Введение

Глава 1. Теоретические основы финансов

1.1 Сущность, структура и функции финансов

1.2 Субъекты финансовых отношений

Глава 2. Анализ организации финансов и финансовых отношений предприятия (На примере ОАО «УСТА»)

2.1 ОАО «Уста»

2.2 Анализ финансовых отношений и коммерческих связей ОАО «Уста»

Глава 3. Пути улучшения управления финансовыми ресурсами и финансовыми отношениями в организации

Заключение

Список использованной литературы

Введение

Рыночная экономика предполагает становление и развитие предприятий различных организационно-правовых форм, основанных на разных видах частной собственности, появление новых собственников - как отдельных граждан, так и трудовых коллективов предприятий. Появился такой вид экономической деятельности, как предпринимательство - это хозяйственная деятельность, т.е. деятельность, связанная с производством и реализацией продукции, выполнением работ, оказанием услуг или же продажей товаров, необходимых потребителю. Она имеет регулярный характер и отличается, во-первых, свободой в выборе направлений и методов деятельности, самостоятельностью в принятии решений (разумеется, в рамках законов и нравственных норм), во-вторых, ответственностью за принимаемые решения и их последствия. В-третьих, этот вид деятельности не исключает риска, убытков и банкротств. Наконец, предпринимательство четко ориентировано на получение прибыли, чем в условиях развитой конкуренции достигается и удовлетворение общественных потребностей. Это важнейшая предпосылка и причина заинтересованности в результатах финансово - хозяйственной деятельности. Реализация этого принципа на деле зависит не только от предоставленной предприятиям самостоятельности и необходимости финансировать свои расходы без государственной поддержки, но и от той доли прибыли, которая остается в распоряжении предприятия после уплаты налогов. Кроме того, необходимо создать такую экономическую среду, в условиях которой выгодно производить товары, получать прибыль, снижать издержки.

Финансы предприятий -- это экономическая категория, особенность которой заключается в сфере ее действия и присущих ей функций. В общественном воспроизводстве финансы предприятий выражают распределительные отношения. Однако их действие не ограничивается лишь сферой распределения. Выражая распределительные отношения, финансы причастны ко всем стадиям процесса воспроизводства, хотя их участие на различных стадиях этого процесса неодинаково: оно эквивалентно доле распределения в каждой фазе, поскольку распределение имеет место и на производственной стадии, и на стадии обмена, и на стадии потребления. Без участия финансов не может совершаться кругооборот общественных производственных фондов в целом.

Поскольку финансы предприятий как отношения являются частью экономических отношений, возникающих в процессе хозяйственной деятельности, принципы их организации определяются основами хозяйственной деятельности предприятий. Исходя из этого, принципы организации финансов можно сформулировать следующим образом: самостоятельность в области финансовой деятельности, самофинансирование, заинтересованность в итогах финансово-хозяйственной деятельности, ответственность за ее результаты, контроль за финансово-хозяйственной деятельностью предприятия.

Хозяйственная деятельность предприятия неразрывно связана с его финансовой деятельностью. Предприятие самостоятельно финансирует все направления своих расходов в соответствии с производственными планами, вкладывая их в производство продукции в целях получения прибыли

Актуальность темы. Финансовые отношения предприятия возникают тогда, когда на денежной основе происходит формирование собственных средств предприятия, его доходов, привлечение заемных источников финансирования хозяйственной деятельности, распределение доходов, образующихся в результате этой деятельности, их использование на цели развития предприятия.

Цель курсовой работы - сделать общий обзор финансовых отношений предприятий, рассмотреть основные принципы их организации.

Задачи работы:

· Рассмотреть теоретические основы финансов;

· Провести анализ организации финансов и финансовых отношений предприятия (на примере ОАО «Уста»)

· Определить пути улучшения управления финансовыми ресурсами и финансовыми отношениями в организации.

Структура работы. Курсовая работа состоит из введения, трех глав, заключения и списка использованной литературы.

Глава 1. Т еоретические основы финансов

1.1 Сущность, структура и функции финансов

Термин «финансы» (от латинского слова "financia") возник в XIII - XV вв. в торговых городах Италии и сначала обозначал любой денежный платеж Финансовый менеджмент: теория и практика. Учебник / Под ред. Е.С. Стояновой. - 5-е изд., перераб. и доп. - М.: Издательство Перспектива, 2008 - 656с..

Далее термин получил международное распространение и стал употребляться как понятие, связанное с системой денежных отношений между населением и государством по поводу образования государственных фондов денежных средств.

Данный термин отражал, во-первых, денежные отношения между двумя субъектами, т.е. деньги выступали материальной основой существования и функционирования финансов.

Во-вторых, субъекты обладали разными правами в процессе этих отношений: один из них (государство) обладал особыми полномочиями.

В-третьих, в процессе этих отношений формировался общегосударственный фонд денежных средств - бюджет, т.е. эти отношения носили фондовый характер.

В-четвертых, регулярное поступление средств в бюджет не могло быть обеспечено без придания налогам, сборам и другим платежам государственно-принудительного характера, что достигалось посредством правовой нормотворческой деятельности государства, создания соответствующего фискального аппарата.

Финансы - это совокупность денежных отношений, организованных государством, в процессе которых осуществляется формирование и использование общегосударственных фондов денежных средств для реализации экономических, социальных и политических задач.

Под финансами понимают экономическую категорию, которая отражает уровень экономических отношений между продавцом и покупателем по поводу денежных средств и инвестиционных ценностей.

Предпосылки возникновения финансов Стояновой Е.С. Финансовый менеджмент: теория и практика/Стояновой Е.С.- Москва: Перспектива, 2008. - 119с.:

1. В Центральной Европе в результате первых буржуазных революций власть монархов была значительно урезана, произошло отторжение монарха от казны. Возник общегосударственный фонд денежных средств - бюджет, которым глава государства не мог единолично пользоваться.

2. Формирование и использование бюджета стало носить системный характер, т.е. возникли системы государственных доходов и расходов с определенным составом, структурой и законодательным закреплением. Уже тогда были обозначены 4 направления расходов: на военные цели, управление, экономику и социальные нужды.

3. Налоги в денежной форме приобрели преимущественный характер, тогда как ранее доходы государства формировались главным образом за счет натуральных податей и трудовых повинностей.

Развитие финансов и финансовых отношений неразрывно связано с развитием и становлением государств. Ведь финансы представляют собой отношения по накоплению и распределению и последующему перераспределению национального богатства, причем перераспределение необходимо именно для осуществления функций государства. С широким развитием рыночных отношений финансовые отношения становятся более многообразными. В частности, устраняется их единственная связь с казной и прихотями монарха, короля или шаха. Развиваются и совершенствуются денежные отношения, некоторые натуральные повинности и оброки заменяются более прогрессивной формой налогообложения - денежной.

Совершенствуются и развиваются функции государства: помимо содержания двора и придворных хозяйств, а также армии и полиции, государство становится активным проводником экономических интересов крупных торговцев и производителей, финансируя колониальные захваты и политику протекционизма. Появляется и развивается контрольная функция финансов: хорошо известен один из лозунгов американской революции "Нет налогообложения без представителя", который связан с желанием жителей США - тогда поданных Великобритании - участвовать в определении направлений и объемов расходования налоговых поступлений в бюджет. Тогда же развивается и институт интерполяций - вопросов, задаваемых представителю исполнительной власти в парламенте.

Дальнейшее развитие финансовых отношений связано с демократизацией общества. В большинстве государств укрепляется парламентская (представительная) власть, зарождается политика социальной стабильности, что подразумевает необходимость перераспределения средств в пользу наиболее бедных слоев, установления социальный гарантий в виде пособий и пенсий (родоначальником пенсионного и вообще социального обеспечения был Бисмарк), внедрения специальных государственных программ по социальной защите и поддержке (медицина, образование, обеспечение занятости и т.д.).

Особенно быстрые преобразования в данной области принес с собой ХХ век; в течение первой трети совокупность разнообразных финансовых отношений складывается в финансовую систему в том виде, в котором она существует и поныне.

Таким образом, совершенствование финансов неразрывно связано с развитием общества: чем сложнее и выше уровень отношений между людьми, тем более совершенной структурой обладают финансы. Они поэтому вообще неотделимы от человека, поскольку представляют собой распределение и перераспределение созданных человеком богатств.

Сущность финансов содержится в совокупности денежных отношений, организованных государством, в процессе которых осуществляется формирование и использование фондов денежных средств. Финансы являются одним из важнейших орудий косвенного воздействия на воспроизводство материальных благ, рабочей силы и производственных отношений.

Экономическая сущность финансов заключается в исследовании - за счет каких статей доходов государство получает финансовые ресурсы и в чьих интересах использует эти средства.

Функция финансов является распределительной и контрольной, она так же осуществляет функцию формирования денежных доходов.

С помощью финансов государство осуществляет распределительную функцию финансов, а именно распределение общественного продукта не только в натурально-вещественной форме, но и по стоимости Колчина Н.В. Финансы предприятий. - М.: Финансы, ЮНИТИ, 2009..

Контрольная функция финансов - это, прежде всего контроль валютой в процессе объективно существующих, денежных отношений. Финансы осуществляют контроль на всех стадиях создания, распределения и использования общественного продукта и национального дохода. Их контрольная функция проявляется во всей хозяйственной деятельности предприятий.

Функция формирования денежных доходов формируется между производственной и непроизводственной сферами народного хозяйства, отраслями материального производства, отдельными регионами страны, формами собственности и социальными группами населения.

Таковым образом, финансы - это система экономических отношений, при помощи которых осуществляется формирование и внедрение децентрализованных и централизованных фондов в целях выполнения задач и функций страны и обеспечения критерий расширенного воспроизводства.

1.2 Субъекты финансовых отношений

Финансовые отношения - это экономические отношения между субъектами, которые связаны с формированием, распределением и использованием денежных средств с целью обеспечения потребностей государства, предприятий (организаций, учреждений) и граждан. Характер и содержание финансовых отношений определяются характером денежных отношений.

Характерными признаками финансовых отношений являются Лытнев О.Н. Финансовые ресурсы предприятия. Москва,2008. - 230с.:

Финансовые отношения выступают формой экономического базиса, имеют обменно-распределительный, т.е. производный характер по отношению к ВВП;

Денежная форма отношений - функционирования финансов определяется движением денежных потоков, в результате чего у субъектов возникают входящие и исходящие потоки, опосредующие движение стоимости от одного субъекта к другому;

Формирование централизованных и децентрализованных фондов финансовых ресурсов, получения доходов и осуществления расходов. В широком смысле под доходами понимают все поступления, которые обеспечивают рост экономических выгод субъектов, финансирования их расходов. В узком - только та часть поступлений, отражающий прирост стоимости.

Эквивалентность отношений обмена и распределения и неэквивалентность отношений перераспределения.

При создании, функционировании и ликвидации хозяйствующие субъекты вступают в различные финансовые отношения с учётом специфики их организационно-правового статуса.

Экономическое сотрудничество между государствами предполагает наличие международных финансовых отношений. За последние годы значительно расширились межгосударственные финансовые, кредитные, расчетные и валютные отношения. Являясь одной из форм экономического, научно-технического и культурного сотрудничества между государствами, эти отношения вместе с тем имеют специфические особенности. Учет этих особенностей позволяет объединить указанные отношения в одну группу международных финансовых отношений. Динамичное развитие международных финансовых отношений привело к созданию международных финансовых организаций и образованию мировых финансовых центров.

Финансовые отношения предприятий состоят из четырех групп:

1) с другими предприятиями и организациями;

2) внутри предприятий;

3) внутри объединений, которые включают в себя отношения:

С вышестоящей организацией;

Внутри финансово-промышленных групп;

Внутри холдинга;

4) с финансово-кредитной системой:

Бюджетом;

Внебюджетными фондами;

Биржами;

Различными фондами.

Финансовые отношения с другими предприятиями и организациями включают в себя отношения с поставщиками, покупателями, строительно-монтажными и транспортными организациями, почтой и телеграфом, внешнеторговыми и другими организациями, таможней, предприятиями, организациями и иностранными фирмами.

Финансовые отношения внутри предприятия включают в себя отношения между филиалами, цехами, отделами, бригадами и т.д., а также отношения с рабочими и служащими. Отношения между подразделениями предприятия связаны с оплатой работ и услуг, распределением прибыли, оборотных средств и др.

Финансовые отношения предприятий с вышестоящими организациями включают в себя отношения по поводу образования и использования централизованных денежных фондов, которые в условиях рыночных отношений являются объективной необходимостью. Особенно это касается финансирования инвестиций, пополнения оборотных средств, финансирования импортных операций, научных исследований, в том числе маркетинговых.

Отношения с финансово-кредитной системой. Прежде всего, к ним относятся отношения с бюджетами различных уровней и внебюджетными фондами, связанные с перечислением налогов и отчислений.

С точки зрения обязательности все финансовые отношения организации следует классифицировать на Крутик А.Б., Хайкин М.М. Основы финансовой деятельности предприятия: Учебное пособие - 2-е изд., перераб. и доп. - СПб.: Бизнес- пресса, 2008. - 448 с.:

· добровольные;

· добровольно-принудительные;

· принудительные.

К добровольным относятся финансовые отношения между учредителями в момент создания организации, между организациями в процессе производства и реализации продукции, между организацией и персоналом по поводу потребления трудовых ресурсов, при распределении ресурсов внутри организации, между организацией и участниками фондового рынка.

К добровольно-принудительным финансовым отношениям -- отношения, в которые организации вступают в добровольном порядке, а затем вынуждены выполнять принятые обязательства или условия формирования отношений с другими юридическими лицами. Примером таких отношений могут быть финансовые отношения внутри группы, холдинга, ассоциации, союза, так как они регулируются внутренними документами, принимаемыми добровольно. К таким отношениям также относятся финансовые отношения при организации взаимодействия с контрагентами (поставщиками и подрядчиками), условия которых отражаются в договорных обязательствах. В условиях рынка выбор контрагента и правоустанавливающие нормы взаимодействия с ним осуществляются добровольно, но санкции за нарушение добровольно принятых договорных обязательств уже носят принудительный характер. Реализация ответственности за обязательства выражается в уплате штрафов и пеней за нарушение условий договоров, возмещении персоналом нанесенного своими действиями материального ущерба.

Принудительные финансовые отношения организации возникают при выполнении налоговых обязательств, проведении безналичных расчетов (расчеты между юридическими лицами наличными средствами ограничены), обязательном страховании профессиональной ответственности (например, при аудиторской и строительной деятельности), обязательном страховании некоторых категорий работников или имущества, определенных государственными правовыми актами. Открытые акционерные общества обязаны вступать в отношения с участниками и организаторами фондового рынка.

Каждая из перечисленных групп финансовых отношений имеет свои особенности и сферу применения. Однако все они носят двусторонний характер и их материальной основой являются доходы организации.

При функционировании финансов хозяйствующих субъектов устанавливаются соответствующие экономические отношения и взаимосвязи. Характеристика финансовых отношений на предприятии связана с выделением их объектов и субъектов.

Объектом финансовых отношений на предприятии является стоимость изготовленной продукции, выполненных работ, предоставленных услуг, которые формируют выручку, а в процессе распределения фонды потребления, возмещения затрат и прибыль.

Субъектами финансовых отношений традиционно выделяют три основных субъекта: домашние хозяйства, организации и государство. При определении основных субъектов экономики применяются разные термины, синонимы, их называют по-разному. Такое многообразие терминов объясняется многими причинами: спецификой национального законодательства, различным государственным устройством той или иной страны. Организации могут называться «фирмами», «предприятиями», «корпорациями».

Домохозяйства - это отдельные люди и целые семьи. Домашние хозяйства выполняют очень важную роль в экономике - для осуществления воспроизводственного процесса они предоставляют принадлежащие им ресурсы - труд, землю, капитал; на полученные в результате этого финансовые ресурсы покупают товары и услуги для личного потребления; часть ресурсов домохозяйств принимает форму сбережений; эти сбережения являются важным инвестиционным ресурсом. Некоторые граждане занимаются предпринимательской деятельностью без образования юридического лица, они включаются в воспроизводственный процесс, производят товары, работы, услуги. Это позволяет домохозяйствам получить дополнительный предпринимательский доход.

Домашние хозяйства является главным поставщиком рабочей силы на все объекты бизнеса и в государственные предприятия, организации, учреждения. Данные субъекты могут создавать кредитные, валютные и другие финансовые отношения с субъектами бизнеса и государства. За осуществления трудовой деятельности данные субъекты получают заработную плату и с выходом из трудоспособного возраста - пенсию. Кроме этого домашние хозяйства создают условия для модернизации существующих элементов в структуре финансов страны и финансовых отношений (развития общества, выборы, референдумы и т.п.).

Организации являются непосредственными участниками общественного воспроизводства, они производят товары, занимаются оказанием различного рода услуг. Для осуществления свой деятельности им необходимы финансовые ресурсы, которые обеспечили бы процесс производства необходимой суммой денежных средств. Для организаций будут характерны такие финансовые отношения, которые будут обеспечивать непрерывность процесса производства товаров и оказания услуг: осуществление капитальных вложений, начисление амортизационных отчислений, восполнение недостатка оборотных средств и др.

Предприятия как один из субъектов финансов создает большую часть ВВП страны и Национального богатства, повышает уровень занятости населения (з/п домохозяйствам). Предприятия различных форм собственности и отраслей народного хозяйства формируют промышленный и финансовый «костяк» всей финансовой системы страны и одного из составных элементов финансовой системы мира, так как множество предприятий осуществляют ВЭД. Для эффективной работы предприятия, управленческому составу данного объекта бизнеса необходимо иметь финансовые отношения с множеством субъектов финансового рынка страны. К примеру, предприятия должно иметь банковский расчетный счет, осуществлять отчисления в Пенсионный фонд, другие социальные фонды, выплачивать налоговые отчисления в местные бюджеты и государственный бюджет, при различных условиях контракта заключать договоры страхования и т.п.

Акционерные общества при использовании ЦБ как элемента Фондового рынка осуществлять взаимосвязи через систему эмиссии и продажи ЦБ на рынке с другими субъектами. Предприятия взаимодействуют с помощи финансовых механизмом друг с другом, так как могут существовать в виде поставщиков, посредников, конечных потребителей и других контрагентов. Малый бизнес может принимать активное участие в финансовых взаимоотношениях с множеством предприятий страны и другими субъектами хозяйствования и бизнеса.

Государство - многогранное понятие. В широком смысле под государством понимают политическую форму организации жизни общества; поскольку государство строится по территориальному принципу, этот термин иногда неточно употребляют как синоним понятия «страна». Государство осуществляет управление обществом, охрану его экономической и социальной структуры, выполняет свои функции через органы власти.

Государство как субъект финансовых взаимоотношений исполняет роль по созданию нормативно-правой базы финансовых отношений, а так же государственные предприятия, учреждения и организации осуществляет функции финансов наравне с другими участниками финансовой системы страны.

Государство создает условия для формирования финансовых отношений со всеми субъектами финансовой системы страны (з/п государственных служащих, налоговые поступления, государственные заказы предприятиям и т.п.). Субъекты финансов страны, в частности государство создают условия для оптимизации финансовой системы под текущие тенденции на финансовых рынках (валютном рынке, Фондовом рынке, рынке ЦБ и т.д.).

Государству финансовые ресурсы необходимы для выполнения возложенных на него функций - финансирования конституционных прав граждан, поддержке важнейших отраслей экономики и др. И для этой группы финансовых отношений, которые обеспечивают финансовыми ресурсами выполнение функций государства, будут характерны другие формы и методы организации их финансов.

При этом все финансовые отношения предприятия можно сгруппировать на внешние и внутренние.

Сфера внешних финансовых отношений предприятия включает отношения:

· между предприятием и государством по поводу перераспределения собственных финансовых ресурсов в рамках законодательства о налогообложении, социального страхования, формирование общегосударственных целевых и внебюджетных фондов; по поводу использования предоставленных государственных фондов денежного средства, выполнение государственных инвестиционных программ;

· между предприятием и его акционерами - по поводу использования полученной прибыли, начисление и выплаты дивидендов, реинвестирование прибыли, направлений вложения капитала

· между предприятием и его поставщиками и покупателями по поводу выполнения хозяйственных договоров, получения выручки, осуществления платежных расчетов и т.п.;

· между предприятием и финансово-кредитными учреждениями по поводу обслуживания своих платежей, получения и возвращения кредитов, уплаты процентов за пользование ими, депозитарной деятельности, страховых платежей

Система внутренних отношений предприятия включает следующие отношения:

· между предприятием и его основателями (собственниками) по поводу формирования уставного капитала, его использования, получения части прибыли на вложенный капитал, направлений производственных вложений финансовых ресурсов;

· между предприятием и его структурными подразделами по поводу распределения финансовых ресурсов;

· внутри самого предприятия - по поводу распределения прибыли, которая остается в его распоряжении, направлений ее использования;

· между предприятием и его работниками по поводу формирования фонда оплаты труда, материального поощрения и стимулирования, использование части финансовых ресурсов на выплату материальной помощи, финансирование социально-культурных мероприятий и т.п.

Предпринимательская деятельность, по своему содержанию, включает производство и реализацию продукции, выполнение работ, оказание услуг, операции на фондовом рынке. В процессе предпринимательской деятельности у предприятий и организаций возникают хозяйственные связи с контрагентами: поставщиками, покупателями, партнерами, в результате которых и возникают финансовые отношения по поводу формирования и использования фондов денежных средств.

Глава 2. А нализ организации финансов и финансовых отношений предприятия (Н а примере ОАО «УСТА»)

2.1 ОАО «Уста»

Токмакский завод ОАО «Уста» был образован в 1987 г. В 1995 году в результате приватизации он был преобразован в государственное акционерное общество «Уста».

В соответствии с Постановлением Национальной комиссии по рынку ценных бумаг при Президенте КР (на сегодняшний день Государственное агентство по финансовому надзору и отчетности при Правительстве КР) №24 от 05.04.98 г. предприятие прошло перерегистрацию в Министерстве Юстиции КР № 1271 от 05.06.99 г. и получило статус частного акционерного общества открытого типа (АООТ «Уста»). В 2004 году АООТ «Уста» было преобразовано в открытое акционерное общество «Уста».

Предприятие имеет собственные каменные карьеры, добывает и обрабатывает различные виды гранита и мрамора, используемые в строительстве и отделочных работах. Большая часть продукции - серый и розовый гранит, белый мрамор, а также нерудные материалы.

В настоящее время в АО «Уста» работают следующие производства:

Камнеобрабатывающее: 2 цеха по изготовлению облицовочных плит;

Нерудное: цех по изготовлению нерудных строительных материалов (щебень, гравий, песок, смеси)

Товаров народного потребления: участок памятников;

Камнедобывающее: карьер по добыче гранита - «Каинда», мрамора - «Чичкан», кирпичей, расходных материалов и т.д.

Таблица 2.1 Проектная мощность производства по переработке камня и нерудных материалов ОАО « Уста » за 2012 год

Органами управления общества являются: общее собрание учредителей - Высший орган управления, Президент и Директор - Исполнительный орган, Ревизионная комиссия (ревизор) - Контрольный орган.

Высшим органом управления Обществом является Общее собрание учредителей, которое правомочно принимать решения по любым вопросам деятельности Общества.

К исключительной компетенции Общего собрания учредителей Общества относятся следующие вопросы:

Определение и утверждение основных направлений деятельности Общества

Утверждение организационной структуры деятельности Общества

Назначение и освобождение от должности Президента, Директора и заслушивание их отчетов, внесение изменений и дополнений в устав Общества утверждение годовых отчетов и бухгалтерских балансов Общества

Исполнительным органом Общества является Президент и Директор. Они назначаются учредителями Общества. Исполнительный орган решает все вопросы деятельности Общества, за исключением относящихся в компетенции Общего собрания учредителей и подотчетен Общему собранию учредителей, а также организует исполнение его решений. Не реже одного раза в год Исполнительный орган отчитывается перед учредителями Общества о результатах деятельности Общества. Общее руководство и контроль за финансовой и хозяйственной деятельностью Общества и исполнением перед Обществом и персоналом задач осуществляет Президент, назначаемый и освобождаемый Общим собранием учредителей. Он действует в пределах прав, установленных Уставом и наделяется правом подписи на всех документах и правом самостоятельного принятия решений по всем вопросам, входящим в его компетенцию.

Президент самостоятельно решает вопросы деятельности Общества, в частности:

Осуществляет руководство деятельностью Общества, определяет его кадровую, профессиональную, предпринимательскую и творческую политику;

В пределах предоставленных ему полномочий распоряжается имуществом общества, открывает расчетные и другие счета в кредитных учреждениях, заключает договора.

Общества к дисциплинарной и материальной ответственности, морального и материального поощрения.

Текущее управление повседневной финансовой и хозяйственной деятельностью Общества осуществляет Директор.

К компетенции директора относится решения всех вопросов руководства текущей деятельностью Общества, в частности осуществляет руководство текущей деятельности Общества.

2.2 Анализ финансовых отношений и коммерческих связей ОАО «Уста»

Финансовое состояние предприятия характеризуется системой показателей, отражающих наличие, размещение, использование финансовых ресурсов предприятия и производственно-хозяйственную деятельность предприятия. Основной формой при анализе финансового состояния является баланс. Актив баланса позволяет дать общую оценку имущества, находящегося в распоряжении ОАО «Уста», а также выделить в составе имущества оборотные (мобильные) и внеоборотные (иммобилизованные) средства.

Имущество - это основные фонды, оборотные средства и другие ценности, стоимость которых отражена в балансе. Данные аналитических расчётов приведены в таблице 2.1. Анализируя в динамике показатели таблицы можно отметить, что общая стоимость имущества предприятия увеличилась за 2012 год на 2 305 494 тысяч сомов или на 54,7%, в то время как за предыдущий год данный показатель уменьшился на 638 689 тысяч сомов, или на 13,2%. Увеличение имущества предприятия в 2012 году можно охарактеризовать как негативное, т.к. их рост произошел не за счет роста собственных средств, а за счет роста заемных средств.

В составе имущества к началу 2012 года оборотные средства составляли 18,25%. За прошедший период они возросли на 2 538 785 тысяч сомов, а их удельный вес в стоимости активов предприятия поднялся до 50,7%.

Таблица 2.1 Анализ имущественного положения ОАО « Уста » за 2011-2012 гг.

|

Показатели |

Отклонения 2011 |

Отклонения |

||||||||

|

На начало |

На начало |

|||||||||

|

1.Всего имущества |

||||||||||

|

в том числе: |

||||||||||

|

Внеоборотные активы |

||||||||||

|

2. ОС и прочие внеоборотные. Активы |

||||||||||

|

То же в % к имуществу |

||||||||||

|

2.1. Нематериальные активы |

||||||||||

|

2.2. Основные средства |

||||||||||

|

То же в % к внеоборотным активам |

||||||||||

|

2.3. Незавершённое строительство |

||||||||||

|

То же в % к внеоборотным активам |

||||||||||

|

2.4. Долгосрочные финансовые вложения |

||||||||||

|

То же в % к внеоборотным активам |

||||||||||

|

Оборотные активы |

||||||||||

|

3. Оборотные (мобильные средства) |

||||||||||

|

То же в % к имуществу |

||||||||||

|

3.1. Материальные оборотные средства |

||||||||||

|

3.2. Денежные средства и краткосрочные финансовые вложения |

||||||||||

|

То же в % к оборотным средствам |

||||||||||

|

3.3. Дебиторская задолженность |

В 3,75 раза |

|||||||||

|

То же в % к оборотным средствам |

||||||||||

|

3.4. НДС по приобретенным ценностям |

||||||||||

|

То же в % к оборотным средствам |

||||||||||

|

То же в % к имуществу |

В то же время менее ликвидные средства - дебиторская задолженность составила на начало года 11,3% оборотных средств, а на конец года 9,9%, такое снижение можно охарактеризовать позитивно. Ее абсолютное увеличение на 239 519 тысяч сомов (в 3,75 раз), способствовало росту оборотных средств лишь на 9,4% (239 519 / 2 538 785 х 100%). ОАО «УСТА» данная задолженность является краткосрочной (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), что уменьшает риск не возврата долгов. финансовый оборотный средство прибыль

С финансовой точки зрения структура оборотных средств улучшилась по сравнению с 2011 годом, т.к. доля наиболее ликвидных средств возросла (денежные средства и краткосрочные финансовые вложения), а доля менее ликвидных активов (дебиторская задолженность) уменьшилась. Это повысило их возможную ликвидность. Эффективность использования оборотных средств характеризуется прежде всего их оборачиваемостью.

Таким образом, перейдем к анализу оборачиваемости всех оборотных средств и их составляющих. Оценка оборачиваемости производится путём сопоставления её показателей за несколько хронологических периодов по анализируемому предприятию.

Показателями оборачиваемости являются:

коэффициент оборачиваемости, показывающий число оборотов анализируемых средств за отчётный период и равный отношению выручки от реализации без НДС к средней стоимости оборотных средств.

время оборота, показывающее среднюю продолжительность одного оборота в днях и определяемое отношением средней стоимости к выручке от реализации и умноженное на число календарных дней в анализируемом периоде.

Рассчитанные показатели оборачиваемости оборотных средств приведены в таблице 2.2.

Таблица 2.2 Показатели оборачиваемости оборотных средств ОАО « УСТА » за 2011-2012 гг.

|

Показатели |

Значения показателей по годам |

||||

|

% к 2011 |

|||||

|

Средняя стоимость материальных оборотных средств, тысяч сом |

|||||

|

Средняя дебиторская задолженность, тысяч сом |

|||||

|

Средняя стоимость оборотных средств, тысяч сом |

|||||

|

Выручка от реализации без НДС, тысяч сом |

|||||

|

Расчетные показатели |

|||||

|

Коэффициент оборачиваемости материальных оборотных средств. |

|||||

|

Время оборота матер. обор. средств, дни |

|||||

|

Коэффициент оборачиваемости дебиторской задолженности |

|||||

|

Время оборота дебиторской задолженности, дней |

|||||

|

Коэффициент оборачиваемости оборотных средств. |

|||||

|

Время оборота оборотных средств, дней. |

Из данных таблицы видно, что произошло снижение оборачиваемости всех приведённых показателей. Оборачиваемость дебиторской задолженности уменьшилась по сравнению с 2011 годом с 42,9 оборотов в год до 36,3 оборотов, то есть по сравнению с предыдущим годом погашение дебиторской задолженности происходило более медленными темпами. Время оборота дебиторской задолженности составляет 8,5 дней в 2011 и 10 дней в 2012 году. Это говорит о том, что дебиторская задолженность погашается достаточно быстро.

Более существенно уменьшилась оборачиваемость материальных оборотных средств с 7,9 оборотов в 2011 году до 4,5 оборотов в 2012 году. Соответственно время оборота увеличилось до 86,5 дней. Уменьшение оборачиваемости в 2012 году произошло за счёт затруднений со сбытом продукции, которые в свою очередь вызваны неэффективностью управления запасами; недостаточным исследованием предприятием рынков сбыта своей продукции и возможностей расширения каналов сбыта.

Величина внеоборотных активов в течение 2-х лет непрерывно снижалась. В 2011 году это уменьшение составило 619 414 тысяч сомов, а в 2012 году 293 691 тысяч сомов или 9,2%. Их доля в имуществе также снижалась. Так в 2012 году она упала с 75,8 до 44,5%. В то же время, как уже отмечалось, оборотные средства выросли в 4 раза. Таким образом темп прироста оборотных средств был в 4,74 раза выше, чем внеоборотных средств (430%/90,8%). Такую тенденцию можно было бы охарактеризовать положительно, если бы не факторы повлиявшие на их рост, а именно: резкое увеличение количества запасов, которые заморозили часть оборотных средств.

Снижение стоимости внеоборотных активов обусловлено сокращением такого элемента, как “основные средства”, которые за год уменьшились на 342 453 тысяч сомов, или на 12,4% при их удельном весе во внеоборотных активах на конец года 83,5%. Снижение внеоборотных активов в 2011 году также связано с уменьшением статьи “основные средства” за год на 669 419 тысяч сомов или на 19,6% , их удельный вес за 2011 год сократился на 3,4% (с 90 до 86,6%).

Статья “незавершенное строительство” на протяжение двух лет постепенно растет. В 2011 году она возросла на 50 000 тысяч сомов или 13,9%, ее доля во внеоборотных активах увеличилась с 9,4% до 12,8% (+3,4%). В 2012 году “незавершенное строительство” увеличилось на 48 762 тысяч сомов или 12%, при ее росте в доле внеоборотных активов с 12,8% до 15,7% (+2,9%). Поскольку эта статья не участвует в производственном обороте и, следовательно, увеличение ее доли в структуре внеоборотных активов отрицательно сказывалось на результативности финансово-хозяйственной деятельности предприятия.

Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия. Важнейшими среди них являются показатели прибыли, которая в условиях перехода к рыночной экономике составляет основу экономического развития предприятия.

Конечный финансовый результат деятельности предприятия - это балансовая прибыль или убыток, который представляет собой:

v сумму результата от реализации продукции (работ, услуг);

v результата от прочей реализации;

v сальдо доходов и расходов от внереализационных операций.

Таблица 2.3 Анализ прибыли ОАО « Уста » за 2011-2012 г

|

Наименование показателя |

2012 год |

2011 год |

Отклонения |

||

|

1. Выручка от реализации товаров, работ услуг (за минусом НДС, акцизов и аналогичных обязательных платежей (В) |

|||||

|

2. Себестоимость реализации товаров, продукции, работ, услуг (С) |

|||||

|

3. Коммерческие расходы (КР) |

|||||

|

4. Управленческие расходы (УР) |

|||||

|

5. Прибыль (убыток) от реализации (Пр) |

|||||

|

6. Проценты к получению |

|||||

|

7. Проценты к уплате |

|||||

|

8. Доходы от участия в других организациях (ДрД) |

|||||

|

9. Прочие операционные доходы (ПрД) |

|||||

|

10. Прочие операционные расходы (ПрР) |

|||||

|

11. Прибыль (убыток) от финансово- хозяйственной деятельности (Пфхд) |

|||||

|

12. Прочие внереализационные доходы |

|||||

|

13. Прочие внереализационные расходы (ВнР) |

|||||

|

14. Прибыль (убыток) отчётного периода (Пб) |

|||||

|

15. Налог на прибыль (НП) |

|||||

|

16. Отвлечённые средства (ОтС) |

|||||

|

17. Нераспределённая прибыль (убыток) отчётного периода (Пн) |

Из данных таблицы видно, что балансовая прибыль в 2012 году существенно увеличилась по сравнению с 2011 годом на 62 374 тысяч сомов или в 6 раз. Таким образом, наметилась положительная тенденция изменения величины балансовой прибыли.

Финансовые отношения ОАО «Уста» состоят из четырех групп:

1 группа. Самая большая по объему денежных платежей группа - это отношения, связанные с реализацией готовой продукции и приобретением материальных ценностей для хозяйственной деятельности. Роль этой группы финансовых отношений первична, так как именно в сфере материального производства создается национальный доход, предприятия получают выручку от реализации продукции и прибыль.

2 группа включает отношения между цехами, отделениями, бригадами и т.д., а также отношения с рабочими и служащими. Отношения между подразделениями предприятия связаны с оплатой работ и услуг, распределением прибыли, оборотных средств и др. Роль их состоит в установлении определенных стимулов и материальной ответственности за качественное выполнение принятых обязательств. Отношения с рабочими и служащими - это заработная плата.

3 группа включает отношения по поводу образования и использования централизованных денежных фондов, которые в условиях рыночных отношений являются объективной необходимостью. Особенно это касается финансирования инвестиций, пополнения оборотных средств, финансово импортных операций, научных исследований, в том числе маркетинговых. Внутриотраслевое перераспределение денежных средств, как правило, на возвратной основе играет важную роль и способствует оптимизации средств предприятий.

Финансовый механизм ОАО «Уста» - это система управления финансами предприятия, предназначенная для организации взаимодействия финансовых отношений и фондов денежных средств с целью эффективного их воздействия на конечные результаты производства, устанавливаемая государством в соответствии с требованиями экономических законов.

Глава 3. Пути улучшения управления финансовыми ресурсами и финансовыми отношениями в организации

В настоящее время наша страна переживает глубокий кризис в социальном и экономическом отношении порожденный естественными закономерностями экономического развития.

Одним из актуальных вопросов в условиях рыночной экономики является промышленный сектор в стране.

Выход из кризисной ситуации и обеспечение подъема экономики предполагает необходимость одновременного решения многочисленных сложных проблем:

а) ликвидация причин спада производства и восстановления реального производственного сектора экономики;

б) создание необходимых условий для экономического роста;

в) координация всех экономических субъектов формирующие рыночную экономику.

В решении этих проблем важное значение имеет проведение соответствующей активной промышленной политики, способной оздоровить промышленность, оказывать положительное воздействие на социально-экономическое развитие республики.

Одной из задач предприятия ОАО «Уста» на ближайшую перспективу является поиск источников роста капитала. Как известно прибыль является лишь одним из источников увеличения капитала предприятия. Другими источниками являются ее: кредиты, займы, эмиссия ценных бумаг, вклады учредителей, прочие.

В этом случае ключевыми показателями наряду с показателями рентабельности, становятся показатели оборачиваемости капитала. Такой подход является более актуальным в условиях инфляции.

В сфере производственно хозяйственной деятельности отражаются статьи, которые используются при расчете чистой прибыли в отчете о прибылях и убытках. Отток денежных средств выделяется такими операциями как выплата заработной платы, выплата процентов по займам, оплата продукции и услуг, расходы по выплате налогов и другие. Эти статьи корректируются на поступления и расходы начисленные, но не оплаченные или начисленные, но не требующие использования денежных средств. Кроме того, исключаются, во избежание повторного счета, статьи, влияющие на чистую прибыль, которые рассматриваются в разделах финансовой инвестиционной деятельности.

Таким образом, для расчета прироста или уменьшения денежных средств, в результате производственно-хозяйственной деятельности необходимо осуществить следующие операции:

§ при корректировке краткосрочных обязательств, наоборот, их рост следует прибавить к чистой прибыли, так как этот прирост не означает оттока денежных средств, уменьшение краткосрочных обязательств следует вычитать из чистой прибыли.

§ корректировку чистой прибыли на расходы не требующие выплаты денежных средств. Для этого соответствующие расходы за период необходимо прибавить к сумме чистой прибыли. Примером таких расходов является амортизация материальных необоротных активов и

§ исключить влияние и убытки, полученных от не основной деятельности, таких как результаты от реализации необоротных активов и ценных бумаг других компаний.

К основным направлениям улучшения финансового состояния предприятия относятся:

· Анализ финансов экономического состояния предприятия. Значение анализа финансово-экономического состояния предприятия трудно переоценить, поскольку именно он является той базой, на которой строится разработка финансовой политики предприятия.

· Результаты анализа и оценки финансового состояния во первых позволят по каким конкретным направлениям надо вести недостатки, находить резервы. Во-вторых, результаты анализа позволяют заинтересованным лицам и организациям принять управленческие решения на основе текущего финансового положения и деятельности предприятия за предшествующие годы.

· Периодически (ежеквартально, ежемесячно, ежегодно) составлять показателями с подробным анализом отклонений, с вычетом рекомендаций по устранению недостатков. В целях выработки кредитной политики предприятия рекомендуется провести анализ структуры пассива баланса и уровень соотношения собственных и заемных средств.

На основании этих данных предприятие решает вопрос о достаточности собственных оборотных средств, либо об их недостатке. В последнем случае принимается решение о привлечении заемных средств, просчитывается эффективность различных вариантов.

Предприятие может быть выгодно взять вексельный кредит, при этом следует сравнить процентные ставки по векселю в кредит. Составить план погашения заемных средств и расчетов процентной суммы. Финансовой службе предприятия целесообразно постоянно контролировать сроки финансирования активов, по таким способам, как финансирование по краткосрочным ссудам, финансирование по долгосрочным судам.

Надо ввести постоянный анализ кредиторской задолженности, ликвидацию и предотвращение образования излишних и ненужных предприятию запасов товарно-материальных ценностей:

Принять решение целесообразности проведения переоценки основных средств с учетом их рыночной стоимости, изменения механизма начисления амортизации и т.д.

Вести постоянную работу в обеспечении предприятия финансовыми ресурсами, снижении издержек производства, капитальных вложений социального развития коллектива предприятия, выявлении и мобилизации резервов в целях повышения рентабельности предприятия.

Постоянный анализ дебиторской и кредиторской задолженности. Анализ договоров и контрактов.

Для обеспечения выживаемости предприятия в современных условиях управленческому персоналу необходимо, прежде всего, уметь реально оценивать финансовое состояние, как своего предприятия, так и его существующих и потенциальных контрагентов. Для этого необходимо:

а) владеть методикой оценки финансового состояния предприятия;

б) иметь соответствующее информационное обеспечение;

в) иметь квалифицированный персонал способный реализовать данную методику на практике. Вышеуказанный анализ финансового состояния предприятия - необходимы навыки для проведения первичного анализа. Показатели платежеспособности, кредитоспособности и финансовой устойчивости оценивают предприятие более глубоко.

Заключение

Финансы предприятий образуют финансовый базис, обеспечивающий непрерывность производственного процесса, нацеленного на удовлетворение спроса на товары и услуги. Часть сформированных предприятием финансовых ресурсов направляется на цели потребления, таким образов, с помощью финансов предприятий децентрализовано реализуются социальные задачи развития общества.

Финансы предприятий могут служить главным инструментом государственного регулирования экономики. С их помощью осуществляется регулирование воспроизводства производимого продукта, обеспечивается финансирование потребностей расширенного воспроизводства на основе оптимального соотношения между средствами, направляемыми на потребление и накопление. Финансы предприятий используются для регулирования отраслевых пропорций в рыночной экономики, созданию новых производств и современных технологий. Финансы предприятий представляют возможность использовать денежные накопления граждан на инвестирование в доходные финансовые инструменты, эмитируемые отдельными предприятиями.

Финансы хозяйствующих субъектов- это относительно самостоятельная сфера системы финансов государства, охватывающая широкий круг отношений, связанных с формированием и использованием капитала, доходов, денежных фондов в процессе кругооборота их средств и выраженных в виде различных денежных потоков. Именно в этой сфере финансов формируется основная часть...

Подобные документы

Исследование сущности, функций и принципов организации финансов предприятий. Анализ особенностей финансовых отношений организации с бюджетом и внебюджетными фондами. Характеристика финансовых взаимоотношений ОАО "Ростелеком" с другими предприятиями.

курсовая работа , добавлен 25.11.2013

Принципы, цели и методы организации финансового анализа, его информационная база. Структура и характеристика финансовых показателей компании. Оптимизация затрат как фактор увеличения прибыли. Задачи, функции и права отдела по маркетингу предприятия.

курсовая работа , добавлен 19.02.2014

Понятие финансов предприятий отраслей народного хозяйства. Содержание финансово-кредитных отношений. Функции финансов предприятий и принципы их организации. Взаимоотношения предприятий с коммерческими банками. Задачи финансовых служб предприятий.

реферат , добавлен 15.06.2010

Что такое финансы предприятий? Функции финансов предприятий. Основы и принципы организации финансов предприятий. Показатели финансовой деятельности предприятия. Ответственность предприятий. Система финансовых отношений.

реферат , добавлен 06.09.2006

Рассмотрение понятия, сущности, структуры и функций финансов. Хозяйственно-экономическая характеристика ОАО "Уста". Анализ финансовых отношений и коммерческих связей данного предприятия. Определение путей улучшения управления денежными средствами.

курсовая работа , добавлен 12.01.2016

Характеристика основных функций финансов хозяйствующих субъектов. Проведение горизонтального и вертикального анализа движения денежных средств на примере предприятия ОАО ТРК "Новый век". Пути улучшения финансовых показателей деятельности предприятия.

курсовая работа , добавлен 09.11.2011

Сущность и определение источников формирования финансов предприятия, их основные функции: распределительная, контрольная. Содержание финансовых отношений предприятия. Особенности организации финансов предприятий различных организационно-правовых форм.

контрольная работа , добавлен 13.08.2010

Понятие, порядок и основные принципы формирования финансов хозяйствующих субъектов, критерии их классификации и разновидности. Направления финансовых отношений хозяйствующих субъектов. Общая характеристика организации финансов коммерческих организаций.

контрольная работа , добавлен 28.03.2010

Понятие финансов предприятия, их структура и составные элементы, их взаимодействие, основные функции. Принципы организации финансов хозяйствующих субъектов. Показатели финансовой деятельности предприятия ОАО "Сторойплюс" и пути их совершенствования.

курсовая работа , добавлен 31.05.2010

Принципы и формы организации финансов предприятий. Распределительная, регулирующая и контрольная функции финансов. Эволюция теоретических взглядов на сущность финансов организации. Связь финансов с процессами развития товарно-денежных отношений.

Организация (предприятие) - это самостоятельный хозяйствующий субъект, обладающий правами юридического лица, производящий продукцию, товары, оказывающий услуги, выполняющий работы, занимающийся различными видами экономической деятельности, целью которой является обеспечение общественных потребностей, извлечение прибыли и приращение капитала.

В процессе предпринимательской деятельности у организаций и предприятий возникают хозяйственные связи со своими контрагентами: поставщиками и покупателями, партнерами по совместной деятельности, объединениями и ассоциациями, финансовой и кредитной системой и т.д., в результате которых возникают финансовые отношения, связанные с организацией производства и реализацией продукции, выполнением работ, оказанием услуг, формированием финансовых ресурсов, осуществлением инвестиционной деятельности. Материальной основой финансовых отношений являются деньги.

Как экономическая категория финансы организаций (предприятий) - это система финансовых или денежных отношений, возникающих в процессе формирования основного и оборотного капиталов, фондов денежных средств организации (предприятия) и их использования. Они носят распределительный характер и оказывают непосредственное воздействие на воспроизводственный процессе

Финансовые отношения организаций (предприятий) в зависимости от экономического содержания можно сгруппировать по следующим направлениям:

- возникающие между учредителями в момент создания организации (предприятия) при формировании уставного (складочного, акционерного) капитала. - между отдельными организациями (предприятиями), связанные с производством и реализацией продукции (работ, услуг). - между организациями (предприятиями) и их подразделениями -- филиалами, цехами, отделами, бригадами. - между организациями (предприятиями) и их работниками при распределении и использовании доходов, выпуске и размешении акций и облигаций предприятия, выплате процентов по облигациям и дивидендов по акциям, взыскании штрафов и компенсаций. - между организациями (предприятиями) и вышестоящими организациями, внутри финансово-промышленных групп, внутри хол-динга, с союзами и ассоциациями, членом которых является организация (предприятие). и т.д.

Финансовые отношения коммерческих предприятий строятся на определенных принципах , связанных с основами хозяйственной деятельности.

1. Принцип хозяйственной самостоятельности проявляется в том, что предприятие самостоятельно определяет свои расходы, источники финансирования, направления вложений денежных средств, с целью получения прибыли. Однако государство регламентирует отдельные стороны деятельности организаций и предприятий, устанавливая налоги, нормы амортизации и т.д.

2. Принцип самофинансирования - означает полную окупаемость затрат на производство и реализацию продукции, инвестирование в развитие производства за счет собственных денежных средств, банковских и коммерческих кредитов.

3. Принцип материальной заинтересованности диктуется основной целью предпринимательской деятельности - получением прибыли. Заинтересованность в результатах хозяйственной деятельности присуща коллективам предприятий и организаций, отдельным работникам и государству в целом. обоснованных пропорций в распределении чистой прибыли на потребление и накопление.

4. Принцип материальной ответственности - означает наличие определенной системы ответственности за результаты финансово-хозяйственной деятельности. Финансовые методы реализации этого принципа различны для отдельных хозяйствующих субъектов, их руководителей и работников. В основном используются пени, штрафы, неустойки, взимаемые за нарушение договорных обязательств, налогового законодательства и т.д.

5. Принцип обеспечения финансовых резервов - связан с необходимостью формирования финансовых резервов и других аналогичных фондов. Его соблюдение ведет к минимизации рисков, связанных с предпринимательской деятельностью.

Все принципы организации финансов хозяйствующих субъектов находятся в развитии и для их реализации в каждой конкретной экономической ситуации применяются свои формы и методы, соответствующие уровню развития производительных сил и производственных отношений.

Цель и задачи финансового менеджмента

Финансовый менеджмент представляет собой систему принципов и методов разработки и реализации управленческих решений, связанных с формированием, распределением и использованием финансовых ресурсов предприятия и организацией оборота его денежных средств.

Эффективное управление финансовой деятельностью предприятия обеспечивается реализацией принципов, основными из которых являются:

· интегрированность с общей системой управления предприятием;

· комплексный характер формирования управленческих решений;

· высокий динамизм управления;

· многовариантность подходов к разработке отдельных управленческих решений;

· ориентированность на стратегические цели развития предприятия.

Главной целью финансового менеджмента является обеспечение максимизации благосостояния собственников предприятия в текущем и перспективном периоде. Эта цель получает конкретное выражение в обеспечении максимизации рыночной стоимости предприятия, что реализует финансовые интересы его владельцев.

Основные задачи финансового менеджмента, направленные на реализацию его главной цели:

1. Обеспечение формирования достаточного объёма финансовых ресурсов в соответствии с задачами развития предприятия в предстоящем периоде. 2. Обеспечение наиболее эффективного использования сформированного объёма финансовых ресурсов в разрезе основных направлений деятельности предприятия. 3. Оптимизация денежного оборота.

4. Обеспечение максимизации прибыли предприятия при предусматриваемом уровне финансового риска. 5. Обеспечение минимизации уровня финансового риска при предусматриваемом уровне прибыли. 6. Обеспечение постоянного финансового равновесия предприятия в процессе его развития.

Финансовый менеджмент как управляющая система характеризуется наличием определённых субъектов управления. Современная практика финансового менеджмента позволяет выделить три основных группы таких субъектов :

· собственник предприятия;

· финансовый менеджер широкого профиля;

· функциональный финансовый менеджер.